建売新築一戸建てを検討する際に気になるのは、「物件価格」や「手数料」など購入時にかかってくる費用というものがありますが、購入してからかかってくる費用、「税金」なども大切な検討要素です。

その代表的なものが「固定資産税」です。

住んでからの資金計画も非常に大切ですよね

新築購入の固定資産税の減税などもあります

今回は建売新築一戸建てを購入するときに注意すべき固定資産税がいくらなのかという所を実際の事例とともに解説していきます。

建売新築一戸建ての固定資産税はいくらくらい?

固定資産税は地域によってや物件によって違います。「こうです」と言い切ることはできません。ですので今回は実際の事例を公開してそれをもとにどのような仕組みなのか解説していきます。

【事例公開】建売新築の固定資産税はいくら?

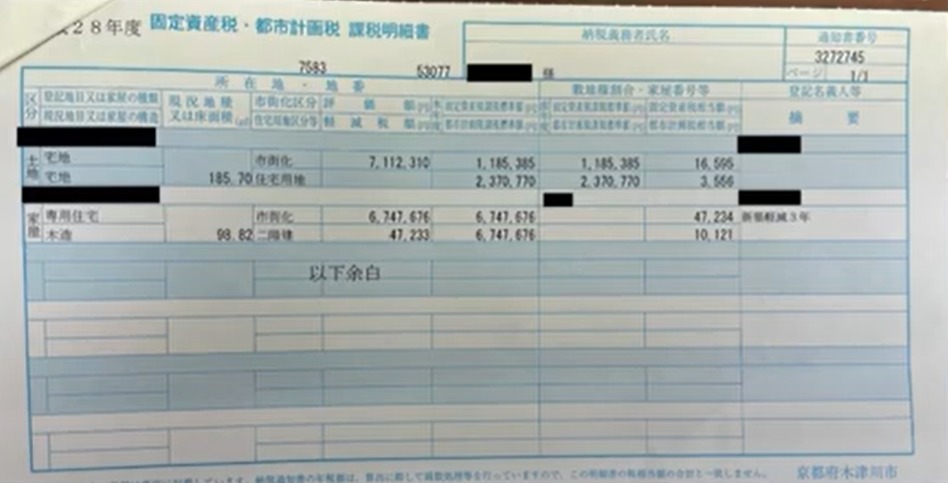

これはある建売住宅の固定資産税の1年目の紹介です。土地185.70㎡・建物98.82㎡の2階建ての新築一戸建てです。

一年目の固定資産税と都市計画税の税額は

- 土地の固定資産税 16,595円

- 土地の都市計画税 3,556円

- 建物の固定資産税 47,234円

- 建物の都市計画税 10,121円

合わせて77,506円となっております。

【諸費用】固定資産税精算金

また物件を購入するときにも「固定資産税精算金」という固定資産税というフレーズの出てくる費用があります。

これは購入して最初の1年目は売主所有期間と買主所有期間があることから、所有した日数に応じて固定資産税を日割り計算する仕組みです。詳しくは下記ページをご覧ください。

固定資産税の計算の仕組み

さて上記のような固定資産税・都市計画税が請求されるわけですが、どのように計算してこの金額が出てくるのでしょうか。

どんな仕組みで固定資産税が出てるの?

基本的には、固定資産税や都市計画税は、「評価額を決める」→「課税標準額というのを出す」→「税率をかけて税額を決める」の3つの方法によって計算されています。

さらに土地と建物、それぞれの固定資産税と都市計画税という4つの項目を計算して、それを最後に足して皆さんのもとにやってくる税金の請求問うことになります。1つ1つ分けて計算をしていくと・・・

①土地の固定資産税の計算方法

今回のケースの土地の評価額は、7,112,310円です。これは固定資産税路線価というのが決められておりそれを基準に路線価✖面積で計算します。路線価が知りたい場合は全国地価マップなどで出ているのでそちらを見てみてください。

その評価額7,112,310円に、所定の新築一戸建ての場合は課税標準額を出す場合は、6分の1にして計算するという税制優遇があるので、課税標準額は1,185,385円となります。

最後に固定資産税の税率は1.4%なので、1,185,385✖1.4%で16,595円と出ます。

②土地の都市計画税の計算方法

同じく土地の評価額は7,112,310円です。

都市計画税の計算の場合は所定の新築一戸建ての場合は課税標準を3分の1にして計算できます。課税標準額は、2,370,770円です

最後に都市計画税の税率は市町村により異なります。「●●市 都市計画税税率」と検索してみてください。0.3%を上限として市町村で決めることができます。今回の市は0.15%と決められています。

2,370,770円×0.15%で3,556円です。

③建物の固定資産税の計算方法

建物の評価額は建物の仕様により変わります。建坪30坪2階建ての建売ではよく800万円~650万円くらいで評価されています。今回のケースでは6,747,676円。

建物の場合は評価額=課税標準額なので課税標準額はそのまま6,747,676円

固定資産税の税率は前述のように1.4%。6,747,676✖1.4%で94,467円です。しかし新築一戸建ての場合は最初の3年間はここから半額にしてもらえるので、47,234円となります。

④建物の都市計画税の計算方法

同じく建物の評価額は6,747,676円

課税標準額も建物は変わらないので6,747,676円。

都市計画税の税率はこの市は0.15%ということで6,747,676円×0.15%で10,121円となっています。

建売新築を買った時の減税ポイント

上の計算でも出てきたように新築一戸建てを購入するときに当てはまるかもしれない減税ポイントというのは3つほどありますので検討する際はそれが適用できるか気にしてみるのもいいかもしれません。

①小規模宅地の特例

上の計算で評価額から課税標準額を計算する際に6分の1や3分の1になったポイントで、200㎡以下の部分については、計算の土台となる課税標準額を大幅に少なくしてもらえる制度があります。

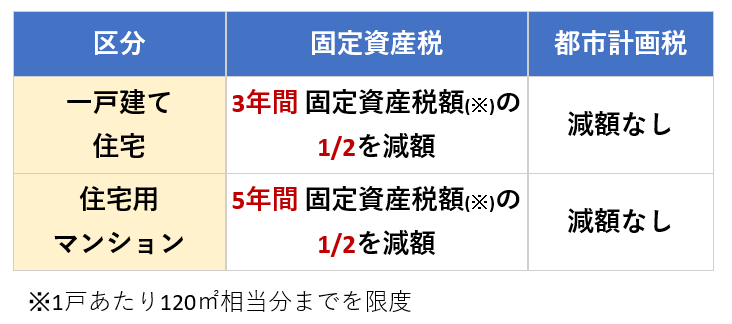

②新築3年間、建物の固定資産税半額

建物の固定資産税の計算の最後に出てきた「半額」の減税です。普通の新築住宅では3年間限定、長期優良住宅では5年間の減税措置です。

③市町村によって都市計画税が違う

あと新築の減税措置とは少し異なりますが、都市計画税の税率も検討する要素の一つに入れてもいいと思います。

都市計画税の税率は市町村によって0.3%を上限に自由に設定することができます。ですので高い市もあれば低い市もあるということです。

今回のケースの市町村では0.15%に設定されており、0.3%の市町村と比較する2分の1になっているということです。

建売に住んでから6年固定資産税はどう変化する?

こんな感じで建売新築一戸建ての固定資産税というのを計算することができますが、この固定資産税の計算しづらい所が、時間の経過によって税額が変わるということです。具体的には最初の「評価額」が変わるので最終の税額も変化します。

次にこの建売住宅が新築から6年間でどのような変化をするのか解説していきます。

土地の固定資産税はどう変わっていくか

この物件で評価額がどのように変化したか紹介すると

- 平成28年・平成29年 ⇒ 7,112,310円

- 平成30年・平成31年 令和2年 ⇒ 7,242,300円

- 令和3年 ⇒ 7,799,400円

となっています。経済状況やエリアにもよると思いますが地価の上昇により評価額が上がったことが見受けられます。

建物の固定資産税はどう変わっていくか

建物の評価額は、建物が古くなるわけですから、新築時から下がっていくのが通常です。

- 平成28年・平成29年 ⇒ 6,747,676円

- 平成30年・平成31年・令和2年 ⇒ 6,199,427円

- 令和3年 ⇒ 5,802,663円

どこまで下がるかというと建物の新築時の価格の20%は残る仕組みになっています。こちらも評価替えは3年に1回ですが、そのたびに一定金額ずつ下がっていくわけではありません。

再調達価格といってその年に同じ建物建てたらいくらかかるかという数値を基準にするので、建築物価が上がると、建物の価値が高く評価されたりして古くなったのに評価額が下がらないというケースもあります。

販売物件の固定資産税はいくらなのか計算してみる

一定程度不動産の固定資産税について理解できたかと思いますが、実際に建売新築一戸建てを検討しているときに不動産営業マンに「固定資産税の額はどれくらいですか?」と聞いてもほとんどの場合が、「評価がまだなのでわからない」けど「●●万円くらいだと思う」というような答えが返ってきます。

販売中の物件の固定資産税は基本「わからない」

このように販売中の物件については、固定資産税の評価額というのは不動産営業マンでも「わからない」のが基本になってきます。

それは建物の評価額というのは販売中はまだ評価されてないので、わかりようがないからです。

さらには土地についても上記で計算したような、全国地価マップで路線価を調べて、その物件の土地の面積にかけて評価額を出すというのも、市町村が計算するときの基本的な方法というだけで、そのほかにも物件の状況によって補正という形で数値が変わる場合もしばしばあるからです。

例えば物件に斜面で使えない敷地が含まれていたり、道路からの間口が狭いいわゆる「ウナギの寝床」と呼ばれるような細長い敷地には、面積が同じでも「使いやすい」土地と比較して同じ金額の税額だと不公平なので「補正」がかかる場合があります。

そういった物件によって違うことを考慮に入れると販売中に将来請求がくる固定資産税の額を算定するのは非常に困難なわけです

だいたいの固定資産税額を計算してみる

しかし建売新築一戸建てを検討する際に、将来請求される固定資産税などの税額がわからない状態で検討しないといけないかというと、そうでもありません。

今まで解説してきた計算方法を使って、予想金額を出してみても参考になっていいでしょう。

例えば、土地の面積140㎡、建物面積100㎡(2階建て)くらいの建売を購入する場合、

①土地の固定資産税

まず全国地価マップで固定資産税の路線価をみてみましょう。物件の前の道にいくらと書いてあるでしょう。

ここでは58,000円などと書かれています。1㎡あたり58,000円ということは、今回の物件は140㎡なので、140㎡✖58,000円で812万円くらいの評価額になります。

評価額812万円に対して「小規模宅地の減税」で6分の1になるので、課税標準額は812万円÷6で136万円くらい。

136万円×税率1.4%で1年間の税額19,040円くらい

②土地の都市計画税

評価額は先ほど出した812万円として、課税標準額は「小規模宅地の減税」で3分の1になるので270万円くらい。

都市計画税の税率は市町村により異なるので「●●市 都市計画税 税率」などでググってください。0.3%などの税率が出てくると思います。

課税標準額270万円×税率0.3%で8,100円くらい

③建物の固定資産税

建物の評価額は建物によって異なるので難しいですが、2階建て100㎡くらいの建坪の建売は800万円から700万円くらいで出てきます。今回は800万円でやってみると

評価額800万円がそのまま課税標準額で、それに税率1.4%をかける。800万円×1.4%で112,000円。

④建物の都市計画税

上記と同様に評価額は800万円として、固定資産税の税率もすでに土地のところで検索したと思います。0.3%などで決まっているかと思います。

800万円×0.3%で24,000円くらい

⑤4つを全部足す(3年間は③が半額)

このような感じで①19,040円+②8,100円+③112,000円+④24,000円で163,140円という金額が出てきます。

当初の3年は③建物固定資産税は半額になるので107,140円くらいになる。

あくまで予想の範囲を出るものではないですが、このように計算すれば本当に概算の固定資産税等でかかってくる税金の額を知ることもできます

【建売新築✖固定資産税】建売の固定資産税っていくらなの?:まとめ

建売新築一戸建ての固定資産税を上記公開してみました。

小規模宅地の減税や新築の3年半額の減税などがあるので、購入物件で条件を満たすかチェックしてみてください。

都市計画税の税率は市町村によって違うので、検討エリアが複数の市町村にわたる場合はそういった市町村によっての税額の違いも確認してみてください。

検討物件については固定資産税の額をだいたい出してみて検討の材料にしてもいいかもしれません。

YouTubeおるすまチャンネルでは建売新築一戸建て購入に関するお役立ち情報を発信中です。